Какими налогами облагаются предприятия и физические лица в эстонии и возвращается ли часть вычетов?

Содержание:

- Стоимость регистрации компании в Эстонии и расходы на её содержание

- Компания в Эстонии для нерезидентов ЕС: Документы

- Структура

- Дополнительная информация

- Руководители

- Приём к генеральному директору

- Общие сведения

- Налоги для нерезидентов в Эстонии

- Противодействие налоговому мошенничеству

- Налогообложение юридических лиц

- Процедура регистрации фирмы в Эстонии

- Общая информация о налогообложении в Эстонии

- Как купить бизнес в Эстонии

- Налоги по типам

Стоимость регистрации компании в Эстонии и расходы на её содержание

А теперь давайте посчитаем, во сколько обойдётся создание и содержание компании в Эстонии и почему, несмотря на существующие проблемы с банками, это всё ещё крайне выгодная даже с финансовой точки зрения, юрисдикция.

Это не говоря про прозрачное законодательство, минимум бюрократии, удобство инфраструктуры и возможность работать в ЕС.

Расходы на создание и содержание компании:

- Услуги по регистрации компании – от 850 евро;

- Уставной фонд – от 2500 евро с возможностью не оплачивать его сразу;

- Открытие счета в банке или платёжной системе – зависит от банка;

- Юридический адрес – от 200 евро в год;

- Зарплата директору – при средней зарплате в 1200 евро, работодатель тратит порядка 1600 вместе с обязательными налогами;

- Обязательное контактное лицо в Эстонии для инвесторов-нерезидентов – 200 евро в год.

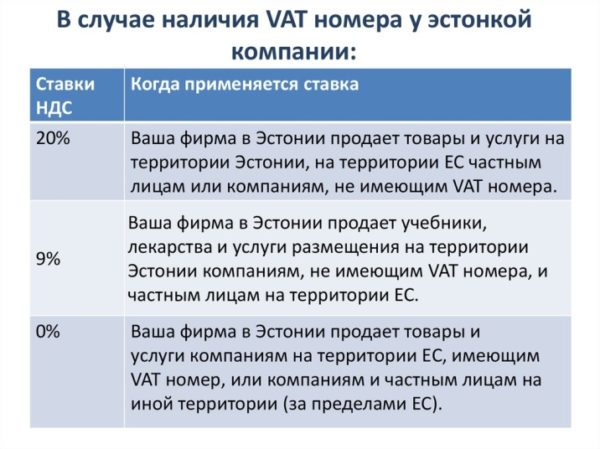

- 20% НДС – в зависимости от вида деятельности, объёма и клиентов.

При этом вы не платите налог на прибыль ровно до тех пор, пока не распределите её в виде дивидендов. Реинвестированная в бизнес прибыль налогами не облагается. Это экономия 20%.

Мало того: прибыль, полученная за пределами Эстонии, не облагается налогами. Так что есть причины, почему стоит открыть счет за границей Эстонии и работать с клиентами в других частях мира, не слишком переживая из-за эстонского счета.

Также есть возможность получить НДС-номер (после того, как оборот достиг 40 000 евро), а значит не платить НДС при сделках с корпоративными клиентами и партнёрами в ЕС.

К тому же ваш директор не обязательно должен постоянно находиться на территории Эстонии. А получив е-резидентство или ВНЖ за инвестиции в бизнес, вы получите доступ к государственной электронной инфраструктуре и сможете управлять большей частью процессов в компании дистанционно.

Если же вам нужен банковский счет в Эстонии, то вам потребуются партнёры/клиенты на территории страны.

Велики ли расходы? Они больше, чем в классическом оффшоре. Однако классическому оффшору вряд ли откроют банковский счет и вряд ли с ним захотят сотрудничать европейские компании.

В сравнении с известными мидшорами, такими как Сингапур или Гонконг – они ниже, причём существенно. Хотя проблемы с банковскими счетами аналогичны практически во всех юрисдикциях и это необходимо учитывать.

Важный момент: Эстонские власти крайне лояльно относятся к легальному бизнесу, однако это не значит, что нужно приложить все усилия и минимизировать все налоги

Для того, чтобы вашу компанию не баловала вниманием налоговая и другие контролирующие органы, стоит последовательно платить налоги за работника и хотя бы немного платить НДС. Если вы поставляете товары конечному клиенту, то у вас возникнут эти обязательства

Постарайтесь не слишком фанатично уклоняться от этой обязанности.

Криптовалютный бизнес может испытывать дополнительные трудности с открытием счетов и рассчитывать на эстонские банки в этом вопросе пока что не стоит. Разумно сразу изучить альтернативные возможности. И возможно стоит получать крипто-лицензию уже после того, как банк согласился открыть вам счет.

Обращайтесь с вопросами о регистрации компании в Эстонии и об открытии банковского счета для неё по адресу info@offshore-pro.info.

Как открыть компанию в Эстонии?

Чтобы открыть бизнес в Эстонии, обращайтесь к нам за помощью. Мы поможем вам оформить все документы и подать их на рассмотрение в регистр. Потребуется предоставить копию паспорта, доказательство адреса проживания, контактные данные, плюс описать деятельность будущей фирмы. Также потребуется оплатить пошлины. После рассмотрения в регистре вы получите корпоративные документы и сможете начать свой бизнес.

Можно ли открыть банковский счет в Эстонии?

Да, счет в Эстонии открыть можно, при условии, что у вас есть местные клиенты и/или партнёры. В ином случае банки откажутся сотрудничать. Если у вас бизнес планирует работать на международной арене, то открыть счет можно будет в банках других стран или в платёжных системах. Второй вариант подарит вам ещё и скорость, и сниженные во многих случаях комиссии за переводы.

Какой налог на прибыль в Эстонии?

Налог на прибыль в Эстонии равен 20%. Однако его не нужно платить до тех пор, пока вы не распределяете прибыль между основателями компании. При реинвестициях прибыли в бизнес, ставка корпоративного налога составляет 0%. Для молодого бизнеса это мощное подспорье, которое позволит ему развиваться быстрее и стабильнее.

Компания в Эстонии для нерезидентов ЕС: Документы

Для успешной регистрации компании вам потребуются следующие документы:

- Паспорт для поездок за границу (оригинал при личном визите) и заверенная копия;

- Доказательство адреса проживания (счет за коммунальные услуги не старше 3 месяцев);

- Ваш собственный е-мейл для связи (не публичный);

- Варианты названия компании (желательно 2 варианта на случай, если первый окажется занят);

- Электронный адрес компании, который будет в публичном доступе;

- Тип деятельности компании;

- Данные о членах правления, если это не акционеры;

- Заявление в Коммерческий регистр на регистрацию фирмы.

Документы нужно заверить, в некоторых случаях апостилировать.

Структура

- Налогово-таможенный департамент действует в сфере управления Министерства финансов.

- Наша организация входит в число пяти наиболее надёжных государственных учреждений в Эстонии.

- У нас работает более 1300 человек.

- Более 60 процентов наших сотрудников имеет высшее образование, 30 процентов — мужчины и 70 процентов — женщины.

- Бюро обслуживания и таможенные пункты по всей Эстонии.

- Таможенное дело и налогообложение можно изучать в Финансовом колледже Академии внутренней обороны.

Дополнительная информация

- Состав служебных мест и их служебные группы в НТД с 13 мая 2021 года (276.38 КБ, PDF) (на эст. языке)

- Приказ № 42-P генерального директора НТД от 11 мая 2021 года «Изменение состава служебных мест в Налогово-таможенном департаменте и их деление на служебные группы» (181.29 КБ, PDF) (на эст. языке)

- С должностными инструкциями (на эст. языке) персонала НТД можно ознакомиться на странице контактов чиновников и работников.

- Инструкция по выплате заработной платы (627.03 КБ, PDF) (на эст. языке)

- Данные о зарплатах служащих публикуются с 2015 года в соответствии со на домашней странице публичной службы.

Руководители

Мадис Яэгер

генеральный директор

Мадис Яэгер — генеральный директор Налогово-таможенного департамента с 4 января 2021.

В период с 2010 по 2018 год Мадис Яэгер руководил Olympic Entertainment Group. В период с 2001 по 2010 год работал Яэгер в аудиторском бюро PricewaterhouseCoopers, он также является присяжным аудитором и членом Совета аудиторов.

Мадис Яэгер родился 17 января 1980. Яэгер получил в университете Estonian Business School степень бакалавра (cum laude) по специальности международного управления бизнесом и степень магистра экономических наук в Тартуском университете.

Министр финансов назначает генерального директора Налогово-таможенного департамента на пост сроком пять лет.

Задачи генерального директора уточнены в .

Приём к генеральному директору

На приём к генеральному директору просим заранее зарегистрироваться по телефону 676 2102 (время работы: пн.–чт. 8:15–17:00, пт. 8:15–15:45). Офис руководства располагается по адресу: Лыытса 8a, Таллинн.

Трийн Раапер

заместитель генерального директора

Трийн Раапер — заместитель генерального директора по услугам с июня 2019.

С сентября 2020 года по январь 2021 года занимала Трийн Раапер должность заместителя генерального директора в полномочиях генерального директора.

С января 2017 по май 2019 занимала Трийн Раапер должность руководителя отдела услуг Налогово-таможенного департамента.

Ранее она работала руководителем отдела доходов Налогово-таможенного департамента, а также руководителем службы производства в общем порядке отдела взысканий Северного налогово-таможенного центра, а также в отделе взысканий Таллиннского налогового департамента юридических лиц.

Трийн Раапер родилась 10 марта 1981 году. Она окончила Таллиннскую экономическую школу по специальности налогообложение и университет Estonian Business School по специальности международное управление бизнесому.

Задачи заместителя генерального директора по услугам уточнены в .

Риво Рейтманн

заместитель генерального директора

Риво Рейтманн — заместитель генерального директора Налогово-таможенного департамента с октября 2016 (заместитель генерального директора по надзору с июня 2019). С января 2017 по май 2017 занимал должность заместителя генерального директора в полномочиях генерального директора.

С 2011 по 2016 занимал должность руководителя отдела обслуживания Налогово-таможенного департамента.

Ранее работал главным специалистом отдела обслуживания Налогово-таможенного департамента, главным специалистом налогового отдела Налогового департамента.

Риво Рейтманн родился 9 июня 1979 году. Он окончил Таллиннскую экономическую школу по специальности налогообложение и Эстонский университет прикладных наук по предпринимательству Майнор по специальности управление бизнесом.

Награда: орден II класса Налогово-таможенного департамента в 2014 году.

Задачи генерального директора и заместителя генерального директора уточнены в .

Общие сведения

Больший процент платежей поступает в государственный бюджет. При этом часть их является подконтрольной местным властям.

Налоговая система страны проста и понятна. Большая часть ставок имеет низкий уровень. Эти особенности делают государство привлекательным для предпринимателей.

Отчисления выплачиваются как юридическими, так и физлицами. Юрлица облагаются следующими их видами:

- Акцизные платежи.

- Подоходный налог с предприятий.

- Лицензирование.

- Налог с оборота.

-

Подоходный налог с дивидендов.

Сравнительная таблица отчислений в Эстонии и в других странах

Особенности налогообложения предприятий

Налог на прибыль в Эстонии актуален в том случае, если доход перераспределяется в пользу учредителя.

01.01.2000 вступил в силу новый закон, в соответствии с которым сбор на прибыль может взиматься как при распределении, так и на фоне ее применения в виде дивидендов.

Под перераспределением доходов следует понимать:

- матпомощь;

- подаренные средства;

- отчисления.

Налоговая ставка для физических лиц, выплачивающих дивиденды, составляет 20 %. Доход облагается налогом только единожды.

Сравнительная диаграмма налогообложения Эстонии и других стран

Юрлица, использующие собственную прибыль, имеют право на учет всех видов выплат, осуществленных в любом другом государстве на фоне получения перераспределенной прибыли.

Если юридическое лицо планирует реинвестировать прибыль в производство, то оно может быть освобождено от всех выплат.

Прирост капитала включается в основную базу. После распределения прибыли он облагается стандартной ставкой. Для дивидендов применяется налог у источника. Оплачивать его приходится по ставке пошлины на доход.

Валютный контроль в стране отсутствует.

Соглашение об избежании двойного налогообложения с Эстонией подписало 60 юрисдикций.

Выплаты с оборотов

В Эстонии имеется аналог НДС, его ставка составляет 20 %. К товарам, реализация которых облагается налогом по ставке в 5 %, следует отнести:

- Билеты в цирк.

- Билеты на иные культурные мероприятия.

- Печатную продукцию.

Налоговая ставка для лекарственных препаратов составляет 0 %.

А также налогом с оборота облагается продажа хозяйственной продукции и оказание хозяйственных услуг.

Если фирма экспортирует свою продукцию в другие государства, то она не подвергается налогообложению.

Налоги с оборотов не взимаются в таких случаях:

- Предоставления услуг на территории ЕС.

- Продажи продукции на таможенной территории.

- Применения временного импорта.

Не взимаются отчисления с оборотов и в том случае, если он составляет менее 16 000 евро/12 мес.

Уровень налоговой нагрузки от прибыли в Эстонии и других странах

Особенности налогообложения физлиц

Подоходный налог в Эстонии имеет единую ставку — 21 %. Окончательный размер отчислений зависит от уровня заработной платы человека.

К эстонским резидентам относятся лица, имеющие ВНЖ в этой стране и находящиеся там более 183 дней/12 мес.

Лица, не являющиеся эстонскими резидентами, платят налог на доход с прибыли, получаемой на территории страны.

Освобождаются от платежей в государственную казну проценты по банковским вкладам. Одновременно предполагается налогообложение для дивидендов по ценным бумагам. Это способствует стимулированию вкладчиков.

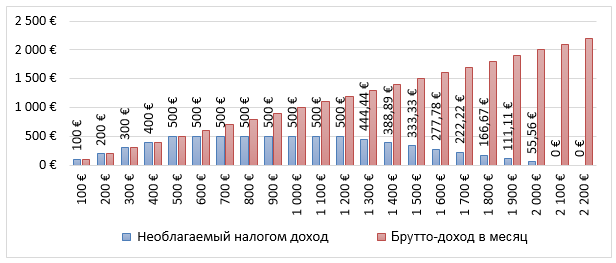

Инфографика «Не облагаемый налогом доход 2018»

В Эстонии имеется принудительный вид страхования. Это относится к лицам, имеющим постоянное место жительства, но не имеющим официального места работы или получающим «теневую зарплату». Ставка на одного человека составляет 2,9 %, на организацию — 1,4 % от месячного оклада.

Недавно правительством страны были одобрены новые поправки к закону о подоходном налоге. В соответствии с ними была повышена ставка необлагаемого налогом дохода. Сегодня ее размер составляет 155 евро.

По словам государственной канцелярии, с 01.01.2019 г. была повышена ставка этого налога для пенсионеров. Теперь им предстоит выплачивать с пенсии до 220 евро/30 дней.

Налоги для нерезидентов в Эстонии

Нерезидентами являются лица, находящиеся за границей страны 183 дня в году.

Нерезидент может быть членом правления или директором эстонской компании.

Имеет право:

- вести предпринимательскую деятельность, не находясь за пределами страны без необходимости оформлять разрешение на работу;

- действовать от имени фирмы;

- открывать счета;

- подписывать договора.

С зарплаты директора или члена правления удержат 20% налога с дохода и 33% социальные сборы, но заработную плату начислять не обязательно. Таким образом, можно сократить отчисления в Госбюджет. Если наемный работник нерезидент выполняет задание эстонской компании в другой стране по договору подряда, он не платит взносы в Эстонской Республике.

Если нерезидент работает по найму в Эстонии, он платит с зарплаты брутто налог с дохода 20%, сбор на случай безработицы 1,6%, отчисления в пенсионный фонд второй ступени 2%. При этом работодатель вносит за сотрудника 33% социальных платежей и 0,8% на случай безработицы.

Подведем итоги

В Эстонской Республике созданы благоприятные условия для регистрации и развития бизнеса. Нераспределенная прибыль полностью освобождена от налогов. Международные соглашения с тридцатью шестью государствами позволяют избежать двойного налогообложения.

Есть возможность исключить из облагаемой суммы затраты на воспитание детей, получение образования, процентные ставки по жилищным кредитам и некоторые другие платежи. Эстония отличается лояльной фискальной политикой, но не стоит надеяться, что удастся полностью освободиться от предусмотренных законом платежей.

Цены на хлеб в Украине уже дороже, чем кое-где в Европе

Работа и вакансии в Штутгарте

Работа и вакансии в Иордании

Виза в Эстонию — как получить украинцам

Как украинцам открыть визу в Испанию?

Как получить визу в Камбоджу

Не все работодатели Великобритании готовы полностью платить минимальную зарплату своим работникам

Легальная работа в Германии для мужчин и женщин, популярные профессии

Противодействие налоговому мошенничеству

Уклонение от платы налогов не приветствуется ни в одной стране. Эстония работает сразу по нескольким направлениям:

- штрафные санкции – для тех, кто пренебрегает обязанностью декларировать и уплачивать налоги вовремя (0,06 % от неуплаченной суммы фискального обязательства в день);

- раскрытие и переквалификация фиктивных сделок, искажающих суть операции с целью получить налоговое послабление или занизить сумму бюджетного платежа;

- трансфертное ценообразование – соотношение стоимости проведенных между связанными лицами сделок с «обычными ценами» на рынке.

Налоговый департамент постоянно призывает плательщиков самостоятельно проявлять бдительность при выборе партнеров.

Кроме того, Эстония применяет так называемые белые списки стран, с которыми можно иметь дело без опасений попасть в мошенническую схему. В них входят юрисдикции, которые власти Эстонии не считают офшорными или предоставляющими льготные режимы налогообложения. Остальные страны попадают в «черный список».

Изменения налога работают на перспективу

Надежда Солонина, уверена, что новый налог на дивиденды со временем будет привлекать в первую очередь компании, «у которых большие цифры», поскольку они получат «возможность достаточно ощутимой экономии налогов».

«Я согласна с тем, что новая система налогообложения дивидендов может сделать Эстонию более привлекательной в глазах иностранных инвесторов–юридических лиц и более конкурентоспособной по сравнению с соседями», — сказала Екатерина Долгушева.

О том, что с 2019 года эстонские предприятия смогут применить новую, льготную ставку подоходного налога на дивиденды, Sputnik Эстония уже писал. Помимо привлечения инвесторов в страну за счет снижения для них налоговой нагрузки, льготная ставка налога на дивиденды должна мотивировать предпринимателей распределять прибыль и, таким образом, отчасти влиять на потребительский рынок.

Кому штраф, а кому льгота: какие законы изменятся в Эстонии в 2019 году >>

Налогообложение юридических лиц

К основным пошлинам, перечисляемым в казну юридическими лицами, относятся налог на прибыль и оборот. Последний является аналогом НДС и начисляется на все реализуемые товары и (или) услуги.

Наиболее интересным все же считается налог на прибыль. Его исчисление имеет ряд как положительных, так и отрицательных нюансов

Именно поэтому в первую очередь мы обратим внимание именно на него

Налог на прибыль

Как и в случае с подоходным налогом, прибыль резидентов облагается пошлиной с учетом общемирового дохода. Нерезиденты же уплачивают лишь налог с доходов, полученных на территории Эстонии. Это касается, в первую очередь, резидентских компаний страны и иностранных представительств.

Выше уже было сказано о том, что налог на прибыль в Эстонии составляет 0%, и отчасти это действительно так. Ведь нераспределенный доход не облагается пошлиной.

То есть, если дивиденды участникам общества или акционерам компании выплачены не были, то и перечислять в казну ничего не придется.

Налог на прибыль уплачивается по ставке 20/80 с валового дохода или 21/79 — с чистой прибыли, а в случае регулярной выплаты дивидендов в течение трех лет, может быть применена льготная ставка, составляющая 14%.

Важным моментом в деятельности эстонских организаций является факт наличия финансовых операций с низконалоговыми юрисдикциями, известными всем как оффшоры. Все дело в том, что законодатель страны очень специфично, можно сказать «по-своему» трактует понятие «оффшор», при этом выделяя из низконалоговых юрисдикций «белый» и «черный» список стран.

В первый входят, например, о. Джерси и о. Мен. Ко второму же относятся: ОАЭ, Лихтенштейн и Гонконг. При перечислении определенных сумм денежных средств на счета последних, у эстонской компании возникает обязательство по уплате 20-процентного подоходного налога, что закреплено в Законе.

О. Джерси в Великобритании

О. Джерси в Великобритании

Однако исключения из правил все же есть, ведь эстонское предприятие имеет возможность добиться освобождения от подоходного налога законным путем. Для этого необходимо обратиться с соответствующим заявлением в налоговую службу, приложив к нему все документы (договоры, соглашения, контракты и др), свидетельствующие о постоянном сотрудничестве с организацией, расположенной в оффшоре, а не о разовой попытке вывода средств.

В случае, если после изучения бумаг, сотрудничество с иностранной фирмой будет квалифицировано как регулярная (постоянная), то компанию освободят от уплаты подоходного налога.

Пошлина за рассмотрение такой заявки составляет 700 евро. Перечень стран, входящих в «белый» и «черный» список, вы можете скачать ниже.

- Белый список, Эстония

- Черный список, Эстония

НСО, или налог на добавленную стоимость

НСО по сути является налогом на добавленную стоимость. Он взимается от предоставленных услуг и поставленных товаров, включая импорт.

Стандартной является ставка в 20%. Она применяется к большинству услуг и товаров. Пониженная, равная 9%, распространяется на медикаменты, газеты, книги, проживание.

Ставка 0% применима к:

- Товарам, поставляемым на бортах самолетов и кораблей;

- Экспорту;

- Товарам, импортируемым из стран ЕС;

- Некоторым услугам, предоставляемым иностранным гражданам.

НДС не облагаются:

- Социальные, медицинские, страховые и почтовые услуги;

- Услуги по перевозке больных, инвалидов и раненых;

- Аренда недвижимости;

- Услуги по защите подростков и малолетних детей.

Что представляет собой эстонский аналог налога на добавленную стоимость

Что представляет собой эстонский аналог налога на добавленную стоимость

Процедура регистрации фирмы в Эстонии

Стоимость оформления

В среднем плата за открытие фирмы составит порядка 750 евро при условии личного присутствия. На это уйдет не более 5 дней.

|

Вид операции |

Траты в евро |

|

Получение юридического адреса для получения корреспонденции |

120 каждый год |

|

Договор с контактным лицом для пересылки входящей почты |

120 ежегодно |

|

Открытие банковского счета в эстонском финучреждении |

100 |

|

Консультирование по получению налогового номера VAT |

120 |

|

Редактирование коммерческого регистра |

от 50 |

|

Лицензирование коммерческой деятельности по необходимости |

от 600 |

|

Написание и отправка заявки на получение EORI номера для регистрации и идентификации хозяйствующих субъектов в Евросоюзе |

120 |

|

Помощь в оформлении документов для ВНЖ Эстонской Республики |

500 |

|

Договор на телефонный номер организации на территории Эстонии |

100 |

|

Бухгалтерские услуги: отчетность, составление TSD декларации, контроль по расчетам с дебиторами, кредиторами и другими подотчетными лицами (200 операций ежемесячно) |

150 |

Необходимые документы

У предпринимателя есть возможность зарегистрироваться через интернет, а также у нотариуса. Какой вариант выбрать, решать вам: кому-то проще воспользоваться современными технологиями, другим же удобнее будет по-старинке. У второго варианта есть существенное преимущество: вы вполне сможете найти русскоговорящих сотрудников во многих службах, ведь 25% населения страны владеет русским языком.

Процедура оформления документов занимает одну-две недели.

Чтобы открыть компанию в Эстонии, требуется не так много документов. Физическому лицу необходимо предоставить свой загранпаспорт, а также паспорт директора или члена правления.

Иной перечень документов предоставляет юр. лицо:

- выписка из реестра страны;

- устав организации;

- паспорт одного из членов правления.

Также будет нужно встать на учет в Налоговой Инспекции по труду и в органах обязательного страхования.

Общая информация о налогообложении в Эстонии

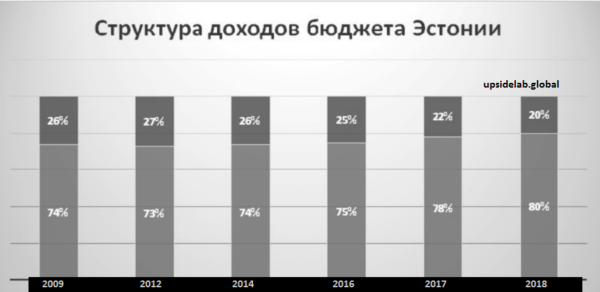

Поступающие в государственную казну налоги составляют около 80% от всех доходов эстонской Республики. Наиболее «прибыльными» и значимыми для страны являются: налог с оборота, акцизы, подоходный и земельный налог, а также пошлины, взимаемые с предприятий.

По состоянию на 2018 год 80% доходов казны составляют налоговые поступления

По состоянию на 2018 год 80% доходов казны составляют налоговые поступления

Стоит отметить, что в целом, налоги в Эстонии во многом ниже, чем в других странах Евросоюза. Однако это касается не всех видов пошлин, взимаемых с резидентов и нерезидентов государства.

Например, акцизы – одни из самых высоких в ЕС, что объясняется стремлением государства к поддержанию уровня дефицита бюджета страны и, разумеется, государственного долга. В связи с этим, не так давно выросли в цене акцизы на наиболее востребованные товары, каковыми являются бензин, табак (сигареты) и алкоголь.

Ставки акцизного налога на алкоголь в Эстонии в сравнении с другими странами

Ставки акцизного налога на алкоголь в Эстонии в сравнении с другими странами

Рассматривая общую характеристику эстонской фискальной системы, стоит выделить следующие ее особенности:

- Законодательно предприятия и компании Эстонии не платят подоходный налог с юридических лиц. На практике это, конечно не всегда и не совсем так, однако, в соответствии с налоговым кодексом, налог на прибыль составляет 0%. Подробнее об этом будет рассказано ниже;

- В стране отсутствует налог на прирост капитала. Последний рассматривается в виде части дохода эстонских компаний-резидентов, который облагается пошлиной лишь после распределения прибыли;

- Эстония выделяется крайне низкой ставкой гербового сбора, которая не превышает 0,04% от суммы сделки. Данный сбор удерживается лишь при определенных операциях, связанных, в основном, с недвижимостью;

- Как и в большинстве других стран, все налоги разделяются на местные и государственные, а также прямые и косвенные. Например, подоходный налог и налог на прибыль являются прямыми, а НДС – косвенным;

- Управление государственными сборами осуществляется Эстонским советом по налогам и таможенным пошлинам. Данный орган является аналогом российского Министерства.

Какие пошлины включает в себя налоговая система Эстонии

Какие пошлины включает в себя налоговая система Эстонии

Нельзя не сказать о том, что в Эстонии существует ряд льгот, предоставляемых новоиспеченным владельцам бизнеса, помимо нулевого налога на прибыль. Например, новым компаниям вовсе не обязательно сразу же формировать уставной фонд.

Его всего лишь необходимо задекларировать в размере, составляющем не менее 2,5 тыс. евро, а сформировать можно в будущем в течение определенного количества лет, число которых может быть от года. Максимальный срок – не ограничен.

При этом, следует учитывать следующее: учредить компании, чей уставной фонд не был сформирован, отвечает своим собственным имуществом перед Законом в пределах размера этого уставного фонда.

Как купить бизнес в Эстонии

Покупка бизнеса в Эстонии и серьёзное намерение развивать его является основанием для выдачи вида на жительство. Приобретение готового предприятия – это возможность начать вести свое дело с наработанной базой клиентов и сотрудников. При этом перед совершением сделки все учредительные документы, а также репутация компании должны быть тщательно проверены. Это поможет избежать покупки убыточного проекта или фирмы с долгами, неудачными вложениями и слабой клиентской базой.

На законодательном уровне покупка и продажа готового бизнеса в Эстонии – это смена владельца предприятия, которое владеет определённым имуществом и от имени которого ведётся вся коммерческая и юридическая деятельность. Здесь есть один нюанс: для оптимизации налогов фирма часто действует от имени нескольких юридических лиц. Например, при покупке кофейни закупки продуктов могут вестись от имени одного юридического лица, а персонал нанят другим юридическим лицом. Такие действия вполне законны, но приобретая подобное предприятие, покупатель должен понимать его структуру. Это поможет избежать обмана со стороны продавца и купить оговоренный пакет юридических лиц.

Какой бизнес купить

Предприниматели в Эстонии решают продать свои организации по разным причинам

Специалисты рекомендуют обращать внимание следующие виды своего дела:

- Франшизы. Чаще всего приобретается франшиза компаний, занятых в ресторанном и гостиничном бизнесе.

- Компании, чьи владельцы выходят на пенсию. Как правило, такие фирмы имеют хорошую репутацию, налаженный ежегодный прирост и надежную клиентскую базу.

- Покупка права аренды. В этом случае новому владельцу предоставляется договор аренды, складские остатки, минимальный инвентарь. Собственник может сдавать помещение в аренду как складское или офисное. Покупка такого варианта не предусматривает приобретения активов, не обязывает платить аренду и зарплату сотрудникам. Он максимально защищен от мошенничества.

Этапы покупки бизнеса

Приобретение готового предприятия в Эстонии условно можно разделить на несколько этапов:

- Поиск предприятия. Для этого можно обратиться в агентства, которые выполняют роль посредника в оформлении сделки, помогут подобрать нужный вариант. Из-за того, что подобные компании за свои услуги берут определенную комиссию, многие предпочитают искать предложения самостоятельно. В интернете опубликовано большое количество объявлений о продаже организаций разной направленности: от сервиса по доставке цветов до транспортной компании, фитнес-клуба и салона красоты.

- Проведение аудита предприятия. Это самый ответственный этап, который лучше доверить специалистам. Процедура подразумевает проверку всей истории компании, контроля долгов и вложений, расходов и доходов, клиентской базы и репутации.

- Оформление документов. Договор оформляется нотариусом. Для этого понадобится загранпаспорт покупателя, подтверждение или план оплаты сделки.

- Начинать работать на предприятии можно в день оформления покупки.

Регистрация бизнеса в Эстонии не требует большого количества времени и документов. При покупке готового дела количество документов сокращается еще больше и даёт возможность новому владельцу начать работу на рынке ЕС практически сразу.

Налоги по типам

Земельный налог

Земельный налог — это государственный налог, который взимается в Эстонии специально для финансирования местных муниципалитетов (является ключевым источником). Ставка устанавливается местными советами в пределах от 0,1% до 2,5%. Земельный налог взимается только со стоимости земли без учёта каких-либо улучшений. Очень немногие изъятия учитываются в земельный налог, даже государственные учреждения облагаются этим налогом. От налогов освобождена только земля, принадлежащая церкви (но не другим религиозным учреждениям). Благодаря этому налогу выросла доля частных землевладельцев в Эстонии до 90% (против 67,4% в США).

Подоходный налог

Подоходный налог с физических лиц в Эстонии является де-юре пропорциональным, де-факто прогрессивным. Ставка на 2015 год составляла 20% (против 21% год назад). Предоставляется базовое освобождение от налогов, которое возрастает в случае воспитания несовершеннолетнего ребёнка, при получении пенсии, компенсаций за несчастный случай на работе или в связи с профессиональным заболеванием. Дополнительно вычитаются ряд расходов: проценты по жилищным кредитам, расходы на обучение, подарки, пожертвования, добровольные и обязательные накопительные пенсионные взносы, страхование по безработице, обязательные взносы социального страхования в иностранном государстве. Сумма вычитаемых процентов по жилищному кредиту, расходам на обучение, подаркам и пожертвованиям ограничена. В 2011 году лимит составлял 3196 евро (но не более 50% дохода налогоплательщика в течение того же периода).

Налог на рост капитала не взимается, а доходы от передачи ценных бумаг или финансовых активов облагаются стандартным подоходным налогом. С 2011 года внедрена новая система, которая позволяет физическим лицам откладывать налоговое обязательство, созданное на основе доходов от финансовых активов, до момента использования дохода благодаря инвестиционному счёту. Инвестиционный счёт — обычный денежный счёт с обязательством регистрации всех денежных переводов. Для достижения цели при помощи инвестиционного счёта доход, который получен от финансовых активов, должен быть немедленно зачислен на инвестиционный счёт. Налогооблагаемая сумма появится, если выплаты, произведённые со всех инвестиционных счетов, превысят остаток по вкладам на всех инвестиционных счетах.

Социальные налоги и обязательные страховые взносы

Зарплата, выплачиваемая работникам, облагается социальным налогом, а также связывается со страховыми взносами по безработице и выплатой накопительной пенсии. Ставка социального налога составляет 33% и применяется к дополнительным пособиям, предоставляемым работодателем. Страховые взносы по безработице уплачиваются работодателем и работником: 2,8% удерживается из валового оклада, 1,4% вычитается работодателями из ежемесячной валовой зарплаты. В 2012 году размер накопительной части пенсии составил 2% от валового оклада работника, удерживался работодателем.

Налог на прибыль юридических лиц

В 2015 году налоговая ставка составляла 20%, но система налогообложения корпоративных доходов в Эстонии уникальна тем, что может изменить момент корпоративного налогообложения с момента получения прибыли до момента распределения. Иначе говоря, получение прибыли не обязательно приводит к ответственности за подоходный налог, которая возникает только после распределения прибыли между совладельцами предприятия. Если она исходит из дивидендов, полученных от дочерней компании, либо же у корпорации есть постоянное представительство в другой стране, тогда распределение прибыли не облагается налогами. Налоги на дивиденды отсутствуют, но распределённая прибыль облагается налогом по соотношению 20/80% (25%).

Налог на добавленную стоимость

Ставка НДС в Эстонии снизилась 1 июля 2009 года до 20% (снижение на 9%). Небольшое количество товаров и услуг не облагается налогом. Система НДС основана на директиве Совета ЕС 2006/112/EC, принципы не отличаются от аналогичных систем в других странах ЕС. По состоянию на 2012 год годовой порог для регистрации ответственного лица по НДС составляет 16 тысяч евро.

Прочие налоги

Также в Эстонии взимаются следующие налоги: акцизы на электроэнергию, алкоголь, табачные изделия, топливо и упаковку; таможенные сборы; налоги на азартные игры и тяжёлые транспортные средства.