Ндс в китае

Содержание:

- Прогрессивный налог

- Налоговые органы Китая

- Социальные отчисления

- Подоходный налог

- Подоходный налог в Китае

- Налоговая система Китайской Народной Республики

- Особенности рынка труда в Китае

- Возврат НДС в Китае при импорте и экспорте

- Международные договоренности КНР в отношении налогообложения

- Налог на прибыль предприятий

- Как рассчитать налог?

- Таможенные сборы на импорт и экспорт

- Налоги КНР

- Единое социальное страхование в Китае (Shebao)?

- Сколько налогов в Китае: презентация дополнительных пошлин

- Таможенные пошлины

- Основные налоговые льготы

- История и современность налогообложения в Китае

- Налог на прибыль в Китае

- Заключение

Прогрессивный налог

Налоговая система в Китае предусматривает исчисление прогрессивного налога с физических лиц, являющихся резидентами. С учетом последних изменений в 2021 году для расчета Income tax resident применяются ставки от 3-45%.

Кроме того, принимается во внимание годовой стандартный вычет 60000 юаней или ежемесячный от 3500-5000, и вычет по прогрессивной шкале. В качестве оборота берется заработная плата, вознаграждения, роялти

Чтобы рассчитать сумму Income tax resident к выплате, обращаются к данным следующей таблицы:

|

Если годовой оклад работника 140 тыс., порог освобождения 60 тыс., то расчет будет таковым:

- налогооблагаемый доход = 140 000 – 60 000 = 80 000,

- к выплате Income tax resident за месяц = ((80 тыс.*10%) – 2520)/12=457 юаней.

Налоговые органы Китая

Система налогов Китая подчиняется Главному государственному налоговому управлению (ГГНУ), которое руководит местными управлениями. В стране функционируют две подсистемы налоговых органов. Первая занимается управлением центральными налогами, которые находятся в подчинении ГГНУ. А вторая руководит местными налогами, подчиняющимися не только ГГНУ, но и народным правительствам местного уровня.

Управление центральными налогами предполагает сбор средств, поступающих в полное распоряжение центрального правительства либо распределяющихся между центральным и местным правительством. В последнем случае средства называются совместными налогами. Соответственно местное управление оперирует средствами, поступающими в распоряжение местных правительств. Теперь узнаем, какой налог в Китае взимается за ту или иную деятельность.

Социальные отчисления

Помимо того, что каждый работающий гражданин Китая обязан уплачивать подоходный налог с заработной платы, он также обязан уплачивать социальные платежи. Он составляет примерно 30% от оклада работника. Из них 20% отчисляются в пенсионный фонд, 2% в фонд по выплате пособий по безработице и 6% уходит на оплату медицинских страховок. Исчисление и уплатой данного налога занимается работодатель. Заработная плата выдаётся «чистыми», то есть после всех обязательных выплат.

Социальные отчисления с частных доходов распределяются следующим образом: 8% в пенсионный фонд, 1% в фонд по выплате пособий по безработице и 2% — на медицинские страховки. Исчисление и уплатой данного налога занимается налогоплательщик (лицо, получавшее доход).

Подоходный налог

Подоходный налог в Китае оплачивают только физические лица – люди, которые не занимаются предпринимательством, а работают по найму. Налог удерживается ежемесячно, непосредственно с заработной платы. Процентная ставка зависит от того, насколько высоко оплачивается труд человека. Человек, который в месяц зарабатывает менее четырех тысяч юаней, что эквивалентно 620 долларам, освобождается от уплаты подоходного налога. Если размер заработной платы составляет 4-4,5 тысячи юаней, то ставка налога будет равна 5 процентам. При окладе 4,5-6 тысяч юаней придется ежемесячно отдавать государству 10 процентов своего дохода. Тот, кто зарабатывает от 6 до 9 тысяч юаней, платит уже 15% в месяц. Таким образом, сумма подоходного налога увеличивается по мере роста заработной платы. Максимальный налог на доход в Китае составляет 45% и взимается с тех, кто зарабатывает за месяц более 100 тысяч юаней.

Подоходный налог в Китае

В Китае действует прогрессивная шкала налогообложения от 10 до 45%. Кроме этого китайские работодатели делают отчисления в социальные фонды. Согласно местному трудовому законодательству, граждане Китая обязаны уплачивать налоги с общемировых доходов. Иностранцы — только с сумм, заработанных на территории страны. С 1 января 2019 года люди, имеющие доходы менее 5000 юаней в месяц были освобождены от уплаты налога.

| Доход в юанях | Доход в долларах | Ставка налога |

|---|---|---|

| до 5000 | 0 — 707 | 0% |

| 5000 – 11999 | 707 – 1738 | 10% |

| 12000 – 24999 | 1739 – 3621 | 20% |

| 25000 – 34999 | 3622 – 5070 | 25% |

| 35000 – 54999 | 5071 – 7967 | 30% |

| 55000 – 79999 | 7968 – 11689 | 35% |

| 80000 и выше | 11589 и выше | 45% |

Ставки различных социальных взносов:

- Социальное страхование от безработицы — 0,2%;

- Фонд медицинского страхования — 2%;

- Фонд пенсионного страхования — 8%.

- Фонд накопления на приобретение жилья (необязательно) — 12%.

Сверхурочный труд

Многие слышали, что в Китае является нормой работа по 12 часов в день, 6 дней в неделю. На самом деле, всё зависит от договора с конкретным работодателем. Трудовое законодательство позволяет закрепить в договоре практически любой объем сверхурочных часов. Как правило, он оплачивается следующим образом:

- Первые пара сверхурочных часов в день оплачиваются по ставке в 1,5 раза выше,

- Последующие сверхурочные часы в тот же день оплачиваются по ставке в 2 раза выше,

- Все часы, отработанные в выходной день, оплачиваются по ставке в 2 раза выше.

Налоговая система Китайской Народной Республики

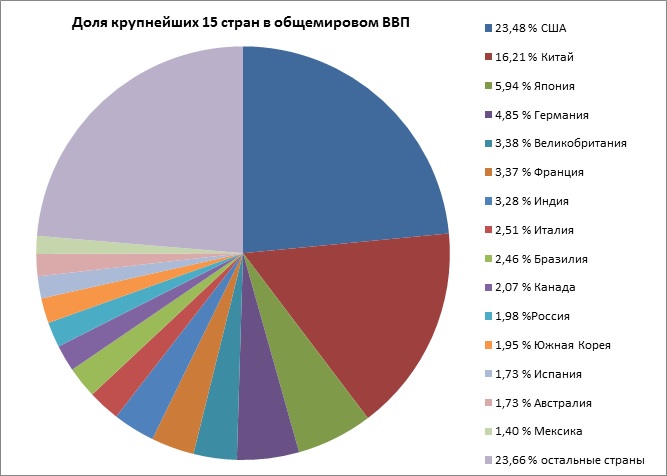

Китай входит в число 15 стран с наиболее развитой экономикой. Более того, китайская доля в общемировом ВВП в 2019 году одна из самых весомых – свыше 16%. Вполне резонно, что страна со столь развитой и динамичной финансово-экономической структурой имеет очень сбалансированную систему налогообложения.

Доля КНР в общемировом ВВП

Доля КНР в общемировом ВВП

За налоговое администрирование в Китае отвечает структура названием «Главное государственное налоговое управление». Налоги, взимаемые в КНР, делятся на две основные категории:

- Центральные.

- Совместные.

- Местные.

Последние большие изменения система налогообложения претерпела в 1994 году. С тех пор правительство действует исключительно точечными методами, время от времени проводя корректировки.

| Группа | Что облагается |

| с оборота | · добавленная стоимость

· продажи · предпринимательство |

| на прибыль | · прибыль предприятий

· доход граждан |

| ресурсные | · пользование природными ресурсами

· использование земли |

| целевые | · строительство

· реализация земли · инвестиции · пользование сельхозугодиями |

| имущественные | · имущество

· недвижимость |

| операционные | · пользование автомобильным и водным транспортом

· передача имущества · оформление документов |

| сельскохозяйственные | · земельные

· содержание и разведение скота |

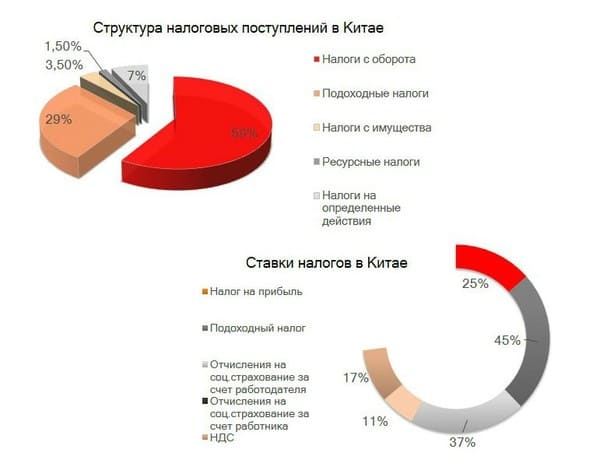

Доля различных налогов и сборов в общих поступлениях

Доля различных налогов и сборов в общих поступлениях

Особенности рынка труда в Китае

Черты китайского рынка труда:

- КНР имеет самый большой в мире рынок труда, при этом наблюдается сокращение числа его трудоспособного населения. Рабочая сила Китая достигла своего пика в 2015 году, но с тех пор она постепенно падает. Это результат политики «одного ребёнка». Сегодня в Китае 18% населения перешагнуло пенсионный возраст, их численность — около 250 млн граждан. Тем не менее, пока рынок труда КНР является крупнейшим в мире, население трудоспособного возраста составляет примерно 1 млрд человек.

- В 2021 году Китай хочет создать 11 млн рабочих мест в городах, а в предыдущем году уже удалось сформировать примерно 13,2 млн.

- По мере того, как экономика государства созревает, она также производит больше высококвалифицированной рабочей силы, что подталкивает общий рост заработной платы.

- Сектор услуг является ведущим работодателем в Китае. Он составляет половину объёма производства Китая. Это связано с тем, что Пекин пытается развивать потенциал не только в добывающем и инновационном производстве, но и в третичном секторе экономики.

- Рост заработной платы в КНР определяется увеличением производительности труда.

- Работники Китая стремятся к большей гибкости и свободе, а также меньшей физической нагрузке. Они не хотят долгое время стоять на производственной линии. К примеру, многие из них предпочтут менее доходную должность курьера, нежели работать на заводе по 12 часов в день.

- Перенаселённые города первого уровня, такие как Пекин, начали выселять низкоквалифицированных мигрантов вовнутрь страны.

- Образованные молодые специалисты стремятся построить свою карьеру. В подавляющем большинстве случаев они предпочитают стать «белыми воротничками». Китайские выпускники выбирают работу в сфере образования, консалтинга, интернета, электронной коммерции, а также медиа и культурной промышленности.

- Нарастает недовольство в технологической отрасли. В ней некоторые фирмы сократили льготы, бонусы и рабочие места из-за экономического спада в Китае. Несмотря на это, конкуренция за подобные вакансии находится на высоком уровне, примерное отношение заявителей к рабочим местам — 32/1.

- В Китае действует система «Хукоу», которая ограничивает свободное перемещение рабочей силы по всей стране. В ней регистрируется постоянное место жительства и основная личная информация о гражданине. Здесь определяется доступ человека к образованию, здравоохранению, рабочим местам и другим льготам. Данная программа исказила рынок труда Китая. Неравномерное экономическое развитие по всей стране привело к исторической концентрации возможностей рынка труда в городах верхнего уровня. А города нижнего яруса предпринимают усилия по привлечению молодых талантов.

Налог с зарплаты в КНР не большой. Он зависит от величины получаемого дохода. Люди, зарабатывающие меньше 4 тыс. юаней, и вовсе освобождены от его уплаты.

| Налоги и социальные взносы, уплачиваемые жителями Китая в бюджет страны | |

| Налоги и социальные взносы | Ставка, % |

| С доходов | 5-45 |

| НДС | 3-17 |

| На недвижимость | 1,2 |

| На покупку автомобиля | 10 |

| На переход права собственности | 3-5 |

| На образование | 3 |

| На строительство | 7 |

| На пенсионное страхование | 8 |

| На медицинское страхование | 2 |

| На страхование от безработицы | 0,2 |

| На жилье в фонд накопления | 12 |

Среднемесячный чистый доход после уплаты налогов в Китае составляет 6248 юаней.

Возврат НДС в Китае при импорте и экспорте

Резидент КНР, занимающийся экспортом продукции, имеет право на получение государственной компенсации за добавочную сумму, заложенную в цену поставки

Нерезиденты из числа физических и юридических лиц, приобретающих данный заказ, не имеют право на возврат финансовых средств за исключением случая, когда они зарегистрированы в качестве субъекта хозяйственной деятельности КНР. Для выполнения процедуры возврата необходимо соответствовать следующим условиям и требованиям:

- Для получения возврата средств все операции, связанные с ввозом товара из КНР, а также расчеты, оформление и декларирование, должны проводиться через официально зарегистрированного агента. Экспортно-импортные компании имеют статус обычного плательщика, что позволит снизить расходы на перевозку.

- Поставщик должен предоставить счет-фактуру по особой форме, где уровень НДС выделяется в графе каждого наименования и в общей сумме заказа.

- Экспортная операция должна быть полностью закрыта. Только после окончания процедуры можно отсылать запрос поставщику. С момента передачи заявки до момента поступления средств на счет может пройти до трех месяцев при условии, что все формальности будут соблюдены, а документы верно заполнены.

Возврат возможен ввиду того, что экспортные операции не облагаются дополнительными поборами, однако при приобретении продукции покупатель уже оплатил эту стоимость, заранее включенную в сумму товара. Если не запрашивать возврат, то 5-15% от суммы расчета останутся в распоряжении резидентной фирмы.

Международные договоренности КНР в отношении налогообложения

Экономические интересы Китая выходят далеко за пределы его государственных границ. Это касается и привлечения иностранных инвестиций в страну, и вложений китайского капитала по всему миру. Взаимная коммерчески активная деятельность невозможна без урегулирования вопросов двойного налогообложения и обмена фискальной информацией.

Чтобы иностранные плательщики не удерживали и перечисляли налоги в Китае и в России дважды, в 2021 году был подписан новый договор между КНР и РФ. Под его нормы с 2021 года подпадают доходы от источника, дивиденды и роялти, а также подразумевают обоюдный обмен информацией.

В силу особенностей территориального устройства, Китай вынужден был подписать подобные соглашения со своими же автономиями (Гонконг, Макао и даже спорной территорией островом Тайвань). В большинстве случаев в зону внимания международных договоренностей входят налог на прибыль и НДФЛ.

Часть участников международной экономической системы согласились лишь на обмен данными. К ним относятся Аргентина, Лихтенштейн, Виргинские и Каймановы острова, Багамы, Бермуды и Сан-Марино.

Правила предоставления отчетности

Традиционное празднование Нового года в Китае не имеет фиксированной даты и приходится на конец января – начало февраля. Однако в деле исчисления периодов для предоставления отчетов КНР придерживается общепринятых правил Григорианского календаря, то есть налоговый год начинается 1 января и заканчивается 31 декабря.

Традиционное празднование Нового года в Китае не имеет фиксированной даты и приходится на конец января – начало февраля. Однако в деле исчисления периодов для предоставления отчетов КНР придерживается общепринятых правил Григорианского календаря, то есть налоговый год начинается 1 января и заканчивается 31 декабря.

Пока отсутствует единый Налоговый кодекс Китая, который мог бы содержать одинаковые требования к срокам подачи годовой, поквартальной или ежемесячной отчетности. В каждом отдельном нормативном акте или временном положении приводятся свои рамки.

Например, крайняя дата предоставления декларации по НДФЛ зависит от вида полученного дохода и наличия налогового агента:

- годовая отчетность для резидентов при получении доходов из нескольких мест (в том числе из-за рубежа) или в целях реализации льготного вычета подается с 1 марта до 30 июня;

- получение пассивных доходов или выигрышей без налогового агента требует от налогоплательщика самостоятельной подачи декларации в ближайшие 15 дней от даты выплаты с одновременной уплатой подоходных обязательств.

Юридические лица обязаны подавать предварительную отчетность о прибыли (помесячно или поквартально в течение 15 дней после окончания периода), а также вносить авансовые платежи. Годовая отчетность подается до 31 мая следующего годового периода. Декларации по НДС составляются ежемесячно, до 15 числа следующего календарного периода.

Отследить сроки, воспользоваться онлайн-формами предоставления отчетов и даже оформить заявление на отсрочку для уплаты обязательств можно через .

Преследование за неуплату налогов

В сравнении с российскими китайские меры воздействия на хозяйствующие субъекты, не желающие платить налоги, в разы строже. Относительно недавно (еще до 2021 года) за уклонение от фискальных обязательств могли приговорить к смертной казни.

Отмена высшей меры тем не менее не означает послабления в отношении уклонистов и неплательщиков. В распоряжении фискальных служб КНР остались другие способы наказания:

- Административные – штрафы, кратно превышающие незадекларированные суммы. Например, при незаконном возврате экспортного НДС санкция может составлять от 1 до 5 размеров нарушения и повлечь запрет на возврат налога в будущем; в соответствии с главой V минимальный штраф составляет 2000 юаней.

- Конфискация незаконно полученных доходов в дополнение к штрафу и предписанию по уплате налогов.

- Ограничение выезда за пределы страны.

- Если плательщик игнорирует решение суда, но при этом совершает крупные приобретения, власти могут принудительно ограничить его личные расходы.

Срок давности по неуголовным нарушениям составляет 5 лет.

Если к субъекту хозяйствования уже дважды применялось административное взыскание, то при установлении нового факта сокрытия доходов его ждет уголовное наказание в виде тюремного заключения от 3 до 10 лет. Самая строгая мера предусмотрена за особо крупные размеры недоплаты сборов – более 100 000 юаней. Те же сроки предусмотрены и для контрабандистов.

Налог на прибыль предприятий

Этот налог начисляется всем предприятиям за исключением индивидуальных предпринимателей и кооперативов. Правовое регулирование налога обеспечено законом «О налоге на прибыль предприятий» и правилами его имплементации.

Резидентам КНР налог начисляется с полной суммы доходов, извлеченных как в Китае, так и вне его. Предприятия, которые не являются резидентами КНР, но ведут работу в этой стране, рассчитывают налог, исходя из своих доходов и пассивных источников в КНР. Процентная ставка для расчета налога на доходы пассивного характера равна 10%. Общеприменительная ставка налога равна 25%, однако, может быть снижена и до 15% в зависимости от типа предприятия, его отраслевой и территориальной принадлежности.

Ряд предприятий сельскохозяйственной направленности и некоммерческие структуры от налога освобождены, а предприятия, инвестирующие средства в инновационные технологии и инфраструктурные проекты, не уплачивают этот налог в течение первых трех лет, после чего на протяжении следующих трех лет уплачивают его с понижающим коэффициентом 0,5. Перед заключением договора с подобными участниками рынка, необходима проверка поставщика из Китая.

Налог вносится в бюджет по месту регистрации компании. Уплата предполагает помесячные или поквартальные авансовые платежи. Годовая декларация представляется до 31 мая последующего года.

Как рассчитать налог?

Формула расчета для физического лица, следующая:

Валовой доход — Социальное обеспечение (если имеется) — Стандартный вычет — Дополнительные вычеты х Ставка налога — Быстрый вычет = Сумма налога.

Небольшая справка

- Размер социального обеспечения зависит от области в которой вы проживаете;

- Стандартный вычет, всегда равен 5000 ¥ в месяц, как для резидентов, так и для нерезидентов;

- Быстрый вычет — это определенная сумма в конкретной категории, которая не облагается налогом;

- О дополнительных вычетах можно прочесть в конце статьи.

Пример расчета налога на доход, используя таблицу 1:

Допустим вы живете один в Шанхае (где не нужно вносить социальное обеспечение) и ваш единственный ежемесячный валовой доход 11 500 юаней (1 630 USD).

- 11 500 — 5 000 (стандартный вычет) = 6 500;

- 3 000 х 3% (первая ставка) = 90;

- 3 500 х 10% (вторая ставка) — 210 (быстрый вычет) = 140;

- 90 + 140 = 230 ¥.

Итого с валовой зарплаты 11 500 ¥ (1 630 USD), вам следует заплатить сумму налога в размере 230 юаней (32 USD).

Налоговый год в Китае начинается с 1 января, подать ежегодную заявку резидент может до 31 марта следующего года.

Для тех кому проблематично высчитывать налог самостоятельно, есть онлайн калькулятор на английском языке

https://www.china-briefing.com/news/china-individual-income-tax-social-insurance-calculator/

Таможенные сборы на импорт и экспорт

Итоговая сумма таможенного сбора формируется исходя из трех показателей:

- себестоимости товара;

- страховки;

- транспортных расходов.

Освобождаются от таможенных пошлин или получают значительную скидку следующие товары:

- поврежденные или утерянные до выхода с таможенного пункта;

- не имеющие коммерческой стоимости или рекламные образцы;

- в пределах лимита по стоимости или количеству;

- определенные как беспошлинные или облагаемые сниженной пошлиной в соответствии с международными соглашениями.

НДС взимается с импортируемых в Китай товаров и обычно составляет 17% от выплаченной стоимости товара. Возврат НДС осуществляется только при экспорте продукции.

Потребительский налог берется с определенной законодательством группы товаров: автомобили, табачная и алкогольная продукция, косметика и пр.

Оплата таможенных сборов осуществляется до выхода товара с таможни и не позднее семи суток со дня публикации меморандума об их уплате.

Налоги КНР

Ниже приводится краткий обзор налогов, которыми облагаются предприятия с иностранными инвестициями. Следует учесть, что это не исчерпывающий список, и сюда не включены некоторые мелкие налоги. Это общая картина, дающая потенциальному иностранному инвестору базисную информацию об основных налоговых обязательствах в Китае. Кроме того, в различных регионах существуют различные местные налоги.

Налог на хозяйственную деятельность (бизнес-налог)

Данный налог применяется во всех ситуациях, когда имеет место:

- Предоставление налогооблагаемых услуг

- Передача нематериальных активов

- Продажа недвижимости.

Данный налог исчисляется на основании товарооборота. Отчетность по нему и периодичность его оплаты – ежемесячные. Ставка налога различается в зависимости от видов деятельности в следующих размерах:

- Транспорт: 3%

- Строительство, инженерные работы: 3%

- Финансовая деятельность: 8%

- Почта и телекоммуникации: 3%

- Культура и спорт: 3%

- Индустрия развлечений: 5-20% (бары, рестораны: 10%)

- Услуги: 5%

- Приобретение нематериальных активов: 5%

- Продажа недвижимости: 5%

Единое социальное страхование в Китае (Shebao)?

В Китае существует всеобщая комплексная система социального страхования, которая называется Shèbǎo 社保. Система единого социального страхования Китая допускает иностранных лиц к участию в программах социальной защиты.

Расчёт отчислений производится на основе среднемесячной заработной платы за прошлый год следующим образом:

- пенсионное страхование: 22% выплачивает работодатель и 8% сотрудник

- медицинское страхование: 10% выплачивает работодатель и сотрудник 2%+3юаня

- страхование по безработице: 1% отчисляет работодатель и 0,2% сотрудник

- страхование от производственных травм: 0,5-2% выплачивает работодатель

- страхование беременности и родов: 0,8% выплачивает работодатель

Одним из преимуществ для иностранцев является то, что если вы решите покинуть Китай навсегда, вы можете вернуть большую часть всех социальных и пенсионных накоплений.

В Китае отсутствует понятие «уклонения от уплаты налогов», потому что известно, что в случае неуплаты государство обяжет скупого заплатить не просто дважды, а пятикратную сумму неуплаченного налога. Именно поэтому следует максимально подробно изучить тему налогообложения перед устройством в китайскую компанию.

Осведомлен — значит вооружен, не так ли?!

Сколько налогов в Китае: презентация дополнительных пошлин

- Социальное страхование. На пенсионное страхование выделяется 20% от заработной платы всех сотрудников предприятия или 8% от частного дохода физического лица. Для выплаты пособий по безработице выделяется 2% от заработной платы всех сотрудников предприятия или 1% от частного дохода физического лица. Для оформления медицинских страховок ставки равны 6% от зарплат или 2% от иного дохода. Сборы перечисляются в отделение муниципального управления не позднее 15 числа месяца, следующего за отчетным периодом.

- Потребительские отчисления. Взимается с физических и юридических лиц, занятых при производстве, импорте или реализации продукции. Ставка варьируется в зависимости от затрат на производство продукции и ее типа.

- Таможенные налоги. При ввозе грузов из Китая взимаются с крупных партий продукции. Если контрагент заказал небольшую посылку с объектом для некоммерческого использования, такое отправление пошлиной не облагается.

- На недвижимое имущество. Уплачивается собственниками всех помещений: коммерческих, жилых, производственных, промышленных и прочих. Налоговую базу составляет ликвидная цена объекта, уменьшенная на 10-30%.

- Транспортный сбор. Пошлина применима ко всем авто и мотовладельцам. Размер отчисления зависит от вида ТС, а также от объема его двигателя.

- Налог на детей в Китае. Политика «Одна семья – один ребенок» существует с 1979 года, это привело к массовым народным возмущениям, ввиду чего власти были вынуждены разрешить семьям заводить по двое детей, но с условиями. Транзакция за рождение второго ребенка составляет порядка 50 тысяч юаней, возможно рождение младенцев в других странах, что выходит еще дороже.

- Приобретение автомобиля. Не взимается при покупке машин на вторичном рынке. Для новых транспортных средств помимо оплаты их стоимости придется отдать 10% от цены в государственную казну.

- Прирост стоимости земли. Если физическое или юридическое лицо использует для своих целей государственные земли, оно обязано выплачивать сбор в размере 30-60% от ликвидной стоимости участка, находящегося в собственности республики, ежегодно. Данный тип отчисления схож с налогами в древнем или средневековым Китаем, когда крестьянам предоставляли землю для вспахивания и выращивания культур, но с единственной разницей – пошлины выплачивались не деньгами, а продовольствием и рабским трудом.

- Пошлина на телефоны и покупки из государства. Ставка зависит от размера партии. Посылка в единичном представлении не облагается поборами, за крупную партию придется оплатить двойной сбор – таможенную пошлину и НДС при ввозе. Итоговая ставка может достигать 44% от суммы закупа.

Существует еще ряд пошлин, среди которых следует выделить налог на товары из Китая в Украине. Общая система обложения схожа с российской с некоторыми изменениями. Таможня Украины начисляет взыскание только в случае, если груз имеет массу более 30 кг или его стоимость составляет более 150 евро. Размер ставки составляет 10% от суммы поставки, дополнительно взимается 20% НДС. Если стоимость партии выше предусмотренного лимита, НДС увеличивается до 32%. Часть продовольствия также может подвергаться акцизному сбору.

Каждый предприниматель государства обязан состоять на регистрационном учете бизнесменов. Оформление обязывает его ежегодно сдавать три вида отчетности: Annual Return, финансовую и налоговую. Первый тип документа отражает все основные данные о корпорации, ее владельцах и управляющем звене, а также обо всех изменениях, произошедших в структуре за отчетный период.

Финансовая документация отражает товарооборот предприятия, а также уровень прибыли и убытков. База обложения не принимает ко вниманию обязательные расходы на ведение бизнеса при расчете процента, однако для подачи и изучения эти данные необходимы. Остальные формуляры помогают вычислить итоговую годовую сумму отчисления от прибыли предприятия. После проведения подсчетов подается декларация и производится оплата отчисления.

Таможенные пошлины

Плательщики таможенных пошлин — грузополучатели, импортирующие разрешенные товары, и грузоотправители, экспортирующие разрешенные законодательством товары. Первые уплачивают импортные (ввозные) таможенные пошлины, вторые — экспортные (вывозные).

Ставки пошлин:

Различают ставки импортных пошлин и экспортных.

Ставки импортных пошлин подразделяются на общие и преференциальные. Общие применяются в отношении тех стран, с которыми КНР не заключила соглашения о льготном налогообложении, преференциальные — в отношении тех стран, с которыми КНР заключила соглашения о льготном налогообложении.

Ставки импортных пошлин подразделяются на общие и преференциальные. Общие применяются в отношении тех стран, с которыми КНР не заключила соглашения о льготном налогообложении, преференциальные — в отношении тех стран, с которыми КНР заключила соглашения о льготном налогообложении.

Освобождаются от уплаты пошлин: грузы (товары), стоимостью менее 10 юаней; рекламные изделия и образцы товаров, не предназначенные для продажи; товары, безвозмездно предоставленные международными организациями или иностранными представительствами.

Определенные льготы могут предусматриваться в международных соглашениях, заключенных КНР с другими странами.

По сырью, материалам, полуфабрикатам, комплектующим изделиям, ввозимым для доработки (переработки) или производства экспортно-ориентированной продукции могут сначала пошлины взиматься при ввозе этих изделий, а затем возвращаться в части, равной завершенному производству товаров или доработанных и направленных на экспорт изделий.

Основные налоговые льготы

Вновь построенные здания освобождаются от налога в течение трех лет начиная с месяца окончания строительства. Реконструированные здания, затраты на восстановление которых превысили 1/2 затрат на новое строительство аналогичного объекта, освобождаются от налога в течение двух лет начиная с месяца окончания восстановительных работ. Другие льготы могут предоставляться соответствующими органами власти на местах.

Данный налог уплачивают организации и граждане, имеющие в собственности и эксплуатирующие автотранспортные средства и (или) водные суда на территории КНР.

Налоговая база для автотранспортных средств — их количество или нетто-тоннаж, налоговая база для водных судов — их нетто-тоннаж или общая грузоподъемность судна. Сумма налога определяется отдельно для автотранспортных средств и водных судов. Применяются и различные ставки налога:

Для автотранспортных средств: 60-320 юаней — для пассажирского транспорта, 16-60 юаней за тонну — для грузового транспорта, 20-80 юаней — для мотоциклов, 1,2-32 юаней — для безмоторных средств.

Для водных средств: 1,2-5 юаней за тонну — для моторных судов, 0,6-1,4 юаня за тонну груза — для безмоторных судов.

Формула расчета

Сумма налога =Количество (нетто-тоннаж) автотранспортных средств * Соответствующую ставку налога за единицу

Сумма налога = Нетто-тоннаж (общая грузоподъемность) судна * Соответствующую ставку налога за единицу

История и современность налогообложения в Китае

Налоговая система современного Китая являет собой стройную и гибкую систему регулирования экономических процессов, сочетающую не только объективную необходимость наполнения бюджета и перераспределения общественного продукта, но и специфические особенности страны: влияние партийного руководства на развитие экономики, современные технологии управления, обширный госсектор и, тем не менее, направленность на активное развитие частного сектора.

Главным органом в сфере налогообложения является Государственное налоговое управление КНР, равное по статусу министерству и подотчетное Госсовету КНР. Ведомство, отделения которого имеются по всей стране, контролирует разработку нормативно-правовой документации, начисление и сбор налоговых платежей, составляющих около 95% доходов бюджета государства.

Китайская налоговая система включает более 20 основных видов фискальных платежей, знать о которых необходимо каждому предпринимателю, решившему выйти на рынок страны. Информация о налоговых нормах не помешает и тем, кому необходима проверка поставщика из Китая. Однако мы, в своем небольшом исследовании, остановимся лишь на основных видах государственных фискальных платежей.

Налог на прибыль в Китае

Китай привлекает все больше инвесторов и предпринимателей из-за возможности участия в бизнесе по всей планете. Охватывая все континенты, страна заявила о себе как о главном поставщике товаров повседневного потребления и мобильной техники. Кроме того, сырьевой рынок настолько разнообразен, что многие бизнесмены из России стали все чаще открывать и переносить свой бизнес на китайскую территорию. Налогообложение в КНР для резидентов или нерезидентов мало чем отличается между собой.

Основной налог, установленный для бизнеса, является «на прибыль» или Corporate income tax. Его процент зависит от следующих факторов:

- для стартапов, новых компаний – 15%;

- для малого бизнеса с низкой рентабельностью – 20%;

- для предприятий, действующих свыше одного года – 25%.

Для расчета применяется прямой или косвенный метод, чаще всего китайские предприниматели используют второй вариант, он более простой и эффективный. Расчетный период начинается с 01 января и заканчивается 31 декабря.

Формула прямого метода:

|

Формула косвенного метода:

|

Заключение

https://youtube.com/watch?v=9lJ_YX9gr80

Главными принципами налоговой системы Китая провозглашены справедливость и простота исчисления и уплаты налогов. В пользу справедливого налогообложения говорят прогрессивные ставки налогов, а простоту исчисления можно поставить под вопрос. На самом деле, в китайском налогообложении есть много особенностей и оговорок, которые определяют размер налоговой ставки и окончательный размер налогов. Китайские предприятия вынуждены платить порядка 68 % налогов, а физические лица от 3 до 45 %. При этом как такового теневого сектора налоговых неплательщиков в стране нет.

Ольга Панфилова, Экономист 82 статей на сайте

В 1999 году закончила с отличием Волгоградский институт экономики, социологии и права по специальности экономист. С 2007 года и по настоящее время работаю в сфере недвижимости, в качестве индивидуального предпринимателя. Занимаюсь юридическими вопросами купли-продажи, дарения и наследства объектов жилого и нежилого фонда. Также в мои обязанности входит составление договоров и консультирование клиентов.

Путешествия — это мое главное хобби. Писать статьи люблю со времен студенчества, нахожу это интересным и познавательным. Буду рада, если мои статьи окажутся полезными и помогут читателям разобраться в интересующих их вопросах.