Налоги в германии для предприятий и физических лиц в 2021 году

Содержание:

- Как арендодатель с недвижимостью сэкономит налоги в Германии

- Налоги на юридических лиц в Германии

- Налогообложение предприятий

- Порядок определения статуса налогового резидента и нерезидента РФ, ставки и порядок уплаты и возврата НДФЛ

- Примеры определения размера заработной платы после вычета налогов и социальных сборов

- Немецкий подоходный налог: общая информация

- Подоходный налог в разных странах

- Система налогообложения в Германии. Налоговые классы

- Дарение и наследование недвижимости в Германии иностранцем

- Налоги на юридических лиц в Германии

Как арендодатель с недвижимостью сэкономит налоги в Германии

Как арендодатель жилого объекта, вы получаете налоговые льготы недвижимости в еще большей степени . В частности, многие расходы и расходы, связанные с поиском арендатора, облагаются налоговой льготой.

Но даже в областях, связанных с ремонтом или приобретением недвижимости, вы можете сэкономить много денег, заполняя налоговую декларацию . Для этого вы, как владелец недвижимости, должны заполнить формуляр на так называемый объект для „доходов от аренды “, а также приложить свои квитанции.

Большая налоговая выгода для арендодателей: государство сначала подсчитывает все ваши доходы от аренды в год вместе. Вместо того, чтобы облагать налогом их напрямую, налоговое ведомство сначала вычитает деньги, которые вы потратили на свою недвижимость в том же году. Таким образом, вы можете снизить свои налоговые расходы, заявив о многих своих расходах .

Это могут снять арендодатели с налога (выбор):

- Объявления о недвижимости

- Брокерская комиссия

- Транспортные расходы

- Проценты банковские

- Стоимость приобретения недвижимости

- Поземельный налог

- Стоимость меблированной квартиры

- Ремонтные и ремонтные работы

- Адвокат и налоговый консультант

Урегулирование затрат на приобретение или производство имущества

Многие расходы на недвижимость вы можете вернуть через налоговую декларацию – даже часть затрат на покупку или производство. Для этого, в зависимости от года постройки объекта покупки, применяются два разных правила:

Если недвижимость была построена до 31 декабря 1924 года, вы можете вычитать из налога 2,5 процента стоимости производства и приобретения в год в течение 40 лет.

Если недвижимость была построена только после этой даты, то есть после 1924 года, вы можете претендовать на 2 процента в год в течение 50 лет.

Независимо от того, покупаете ли вы свой желаемый объект при этом или строите его самостоятельно, не имеет значения. В обоих случаях вы получаете одни и те же налоговые льготы вашего дома.

Стоимость ремонтных работ

Независимо от того, имеет ли отопление утечку, капает кран или окна нуждаются в обновлении: в большинстве случаев арендодатель должен заплатить за ущерб в квартире. К счастью, расходы ремесленников на ремонт и ремонтные работы могут быть полностью сняты с налога.

Кроме того, расходы могут быть заявлены как расходы на рекламу в налоговой декларации. Для этого необходимо соответствующим образом заполнить приложение V налоговой декларации. Либо вы указываете полные расходы на один год, либо равномерно распределяете расходы до пяти лет.

Снятие дополнительных расходов на дом с налога

Обычно, как арендодатель, вы перекладываете дополнительные расходы на дом (вывоз мусора, страхование, вода, дворник) непосредственно на арендатора. Хотя доходы, которые арендодатель получает от этих коммунальных услуг, также должны быть указаны в налоговой декларации. Впрочем, и здесь возможно низложение в качестве рекламной стоимости.

К ним относятся, например, ремонт отопления, уборка общих помещений или зимнее обслуживание. Только в том случае, если вы выполняете указанные действия самостоятельно, вы не можете отказаться от собственной производительности труда (но это стоимость инструмента, материала и стоимости проезда).

Даже если недвижимость пустая все равно экономьте налоги

Пустое место арендуемого объекта – кошмар любого арендодателя. Тем не менее, даже в этом случае вы можете сэкономить налоги в Германии с вашей собственностью. Потому что даже без регулярного дохода понесенные расходы могут быть сняты с налога.

Тем не менее, вы, как арендодатель, должны доказать, что вы также серьезно ищете нового арендатора во время простоя. Для этого достаточно изначально представленных списков в газетах или онлайн-сайтах. Позже вам придется нанять брокера ( маклера ) или даже сделать ремонт через несколько месяцев.

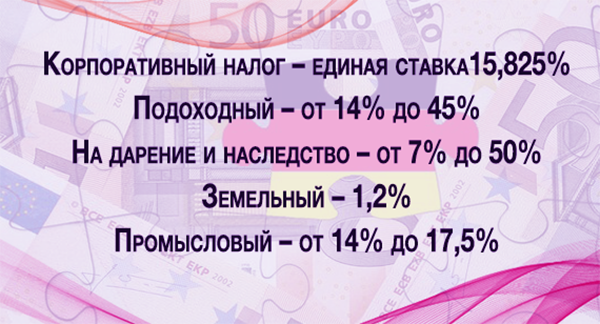

Налоги на юридических лиц в Германии

Корпорации платят обязательные взносы с прибыли. Ставка – 25%. Но и она одинакова не для всех. В Германии существует деление повинности на ограниченную и неограниченную. Первый вариант предусмотрен для компаний, которые расположены вне пределов территории ФРГ, но доходы получают внутри государственных границ. Второй вид ответственности существует для резидентных фирм. Декларации нужно предоставлять не позднее окончания отчетного периода, которое наступает 31 мая. Делать это нужно вне зависимости от организационно-правовой формы. Взносы распределяются по кварталам, в равных долях. Платятся они каждую четвертую часть года в 10-х числах.

Помимо декларации, придется предоставить:

- баланс;

- сведения о полученной за текущий период прибыли, а также понесенных убытках;

- письменное сообщение ревизоров о состоянии предприятия;

- официальная ксерографическая копия решений акционеров.

Вычислений из базы, на основе которых рассчитываются сборы, тоже много. Сюда входят:

- резервные фонды, существующие для выравнивания ситуации из-за инфляции;

- амортизация;

- пожертвования в социальные фонды;

- расходы, понесенные в результате удовлетворения представительских целей (в допустимых пределах).

Ставка колеблется от 23% до 33% (включая торговый налог). Кроме того, им придется оплатить сбор:

- с приобретения недвижимости:

- с земли;

- с содержания недвижимого имущества;

- с автомобилей (если он состоит в собственности юридических лиц);

- с дивидендов, депозитов и ценных бумаг.

Ставка НДС в Германии

Статья государственного дохода от налога на добавленную стоимость достаточно существенная. Она составляет почти тридцать процентов (28, если точнее) от общего веса в бюджете страны. Объектом для формирования базы сборов является стоимость товаров или услуг. НДС составляет 19% – обычная ставка, и 7% – пониженная. Здесь тоже существует множество нюансов.

Например, ваша компания находится на старте собственного развития и стремлений ad astra и, соответственно, получает невысокий доход. Он ниже предусмотренной ставки, с который взимается НДС. Возможны следующие варианты:

- Вообще не платить налог, оформив освобождение на основе суммы полученного дохода. Так может поступить фирма, зарегистрированная в области сельского хозяйства или лесной промышленности, а также работающая на экспорт. От НДС освобождаются врачи, ветеринары, страховые агенты.

- Уплачивать, но по ставке в 80% от той, которая существует для вашего товара.

- При обороте предприятия в 32,5 тысяч евро, оно имеет право на освобождение от обязательных взносов в следующем календарном периоде.

Налог корпораций Körperschaftsteuer

К корпорациям в Германии относят таких юридических лиц, как акционерные общества, кооперативы, ООО. Налоговая ставка составляет 15%, к ней добавляется сбор солидарности в размере 5,5 процентов. Существует два механизма начисления данного вида налога:

- для неограниченно налогообязанных организаций. Для корпораций, которые содержат центр управления в виде офиса, расположенного на территории Германии ведется расчет налога от прибыли, в том числе, нереализованной, например, рост стоимости актива.

- для ограниченно налогообязанных компаний. Если фирма не имеет зарегистрированного центра координации в ФРГ, либо он расположен за её пределами, компания оплачивает налог с доходов от деятельности на немецкой земле. При этом учитывается соглашение об избежании двойного налогообложения. при уменьшении налоговой базы.

Налог на коммерческую деятельность Gewerbesteuer

Сумма взымаемых процентов составляет примерно 3,5 от дохода от коммерческой деятельности. Предусмотрен вычет для ИПшников и товариществ в виде 24,5 тысяч евро.

Сбор солидарности Solidaritätszuschlag

Налог находится в прямой зависимости от величины начисления налога корпорации и составляет 5,5 % её части. Он оплачивается лицами, причастными к корпоративному налогу вне зависимости от гражданства и национальности.

Сумма налоговых отчислений для юридических лиц в среднем достигает 25-30 процентов.

Налогообложение предприятий

Юридические лица уплачивают налоги по двум базовым статьям:

- НДС или взнос с товарооборота. С суммарной стоимости проданных товаров предприниматель платит 19%. Если компания занимается социально значимой продукцией, в том числе продуктами питания, применяется сниженная ставка в 7%. Налог возмещается при реализации сделок на экспорт.

- Налог на доходы. Делятся на два типа: для уплаты в местный и государственный бюджеты. Такая программа была разработана специально для интенсивного развития небольших немецких областей. Так, взнос в федеральный бюджет имеет ставку 15,85%. Облагается им доход фирмы, полученный в пределах государства или за границей. В муниципальную казну вносят от 15 до 20%. Окончательный процент зависит от региона, где расположено предприятие.

Если компания занимается социально значимой продукцией, то применяется сниженная ставка в 7%

Юридические лица, как и физические, платят массу других налогов. Это:

- за покупку квартир, земли, коттеджей, нежилых построек: 3,5-5% в зависимости от характера и стоимости объекта;

- поземельный: уходит в региональный бюджет в размере 1,2% от стоимости всех земельных участков, которые находятся во владении компании;

- за владение недвижимостью: уплачивается со стоимости объектов дороже 20 00 евро, ставка 0,6%;

- за автомобили: ставка плавающая, на нее влияет мощность автомобиля и процент загрязнения воздуха углекислым газом; если машина соответствует требованиям Евро 5 и Евро 6, владелец освобождается от взноса;

- за проценты от ценных бумаг и депозитов и за дивиденды: юридические лица платят по 26,4% от дивидендов в компаниях, где налогоплательщик имеет долю; с физлиц налог удерживается автоматически сотрудниками банка.

Немецкий подоходный налог очень сложно понять и рассчитать, особенно тому, кто ни разу не сталкивался с такими финансовыми операциями. Однако именно такой подход создает тот самый уровень социальной надежности в Германии, который так ценят в мире. При этом правительство весьма лояльно к налогоплательщикам и предлагает им вполне законные способы уменьшить существующий налог. Для этого нужно лишь выбрать правильную налоговую категорию и сохранять все квитанции на расходы.

Порядок определения статуса налогового резидента и нерезидента РФ, ставки и порядок уплаты и возврата НДФЛ

В этой статье я постарался ответить на все вопросы, связанные с приемом иностранного работника на работу, а также с ситуациями, когда граждане РФ по каким-то причинам находились за границей РФ больше полугода, получая при этом регулярный доход или умудрились в этот же период времени продать какое-либо имущество (квартиру, дом, другую недвижимость, автомобиль, ювелирные изделия и др.).

Налоговое законодательство написано так, чтобы прочитав его никто и никогда не понял – кто такие налоговые нерезиденты и как это определить – ведь в Налоговом кодексе РФ (НК) нет ни четкого и понятного определения понятия “налоговый резидент”, ни понятия “налоговй нерезидент”

Данная в статье 207 НК формулировка вызывает больше вопросов, чем дает хотя бы один понятный ответ на самый главный вопрос – к какой категории отнести себя, а для этого надо понять порядок определения статуса.

Можно ли обычному человеку понять из формулировки: “Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев” к какой из категорий налогоплательщиков он должен отнести себя, если он за последний год несколько раз пересекал границу (ездил в командировки и отпуск в ближнее или дальнее зарубежье, приехал в Россию несколько месяцев назад для учебы и (или) работы)? Наверное – нет, поэтому предлагаю более понятные определения этих понятий:

- налоговый резидент – это такое физическое лицо, которое находится на территории России более 183 дней в течение календарного года;

- налоговый нерезидент – это такое физическое лицо, которое находится на территории России менее 183 дней в течение календарного года.

(!) При этом положений, обязывающих налогоплательщиков уведомлять налоговые органы о факте утраты статуса налогового резидента Российской Федерации, а также о подтверждении статуса нерезидента России, Налоговый кодекс РФ до 2021 года не содержал.

https://www.youtube.com/watch?v=56CDzGVkE3w

Как мы видим, для определения статуса физ.лица имеет значение лишь один критерий – время нахождения на территории России, а другие критерии (в т.ч. – гражданство) никакого значения не имеют.

При этом (согласно п. 2 статьи 207 НК) физ. лицо считается находящимся на территории РФ и в тех случаях, когда физ.

лицо выезжает за пределы территории Российской Федерации для краткосрочного (менее 6 месяцев):

- лечения;

- обучения;

- исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Головоломкой является ответ на вопрос о налоговом статусе и для тех лиц, которые собираются на длительное время уехать из России в командировку или на ПМЖ, в связи с чем продают свое имущество – квартиру, землю, дом, гараж, автомобиль и другое имущество.

А ведь это принципиальный для любого человека вопрос, от которого зависит какой налог должен удерживаться с дохода такого лица (налог на доходы физических лиц или НДФЛ) – 13% или 30%, ведь разница в 2,3 раза очень существенная.

Разъяснений о том, должны налогоплательщики подтверждать свой статус налогового резидента РФ или нет, а также не говорится о том, в каком порядке это следует делать налоговым агентам.

А если учесть, что как само налоговое законодательство, так и мнение Минфина РФ и ФНС РФ меняются как погода в сентябре, то становится грустно.

Что же означает практически пребывание “не менее 183 календарных дней в течение 12 следующих подряд месяцев”?

Практически это означает, что:

- наличие или отсутствие гражданства РФ никакого значения для определения статуса налогового резидента (нерезидента) не имеет (т.е. как налоговыми резидентами, так и нерезидентами могут быть и граждане РФ, и иностранные граждане и лица без гражданства);

- учитывается любой непрерывный 12-месячный период, который может начаться в одном году, а закончиться – в другом (это актуально для выплаты зарплаты нерезидентам);

- окончательный статус налогоплательщика определяется по окончании календарного года (п. 3 статьи 225 НК), поскольку налоговым периодом для НДФЛ является календарный год.

183-дневный период определяется путем сложения всех календарных дней, в которые налогоплательщик находился в России в течение 12 идущих подряд месяцев.

В этот 183-дневный срок включаются и день въезда в РФ и выезда из России. Этот вывод подтверждают и разъяснения ФНС, изложенные в Письме ФНС России от 10.06.2015 № ОА-3-17/2276@.

Здесь же надо обратить внимание на то, что 183-дневный период не прерывается на периоды выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения налогоплательщика

Примеры определения размера заработной платы после вычета налогов и социальных сборов

Немецкая налоговая система кажется запутанной и слишком сложной. Предлагаем разобраться с ней на примере и рассчитать, сколько работник реально получит на руки, если в его договоре будет установлена заработная плата в одну, две или три тысячи евро. Сумма налоговых и социальных выплат представлена в таблице ниже:

| Сумма в евро | Сумма в евро | Сумма в евро | |

| Зарплата до выплат | 1 000 | 2 000 | 3 000 |

| Страховка от безработицы | 15 | 30 | 45 |

| Отчисления в Фонд пенсионного страхования | 93,5 | 187 | 280,5 |

| Страхование от беспомощности | 11,75 | 23,5 | 35,25 |

| Медстрахование | 82 | 164 | 246 |

| Церковный | 6,71 | ||

| Подоходный | 37,1 | 177,1 | 317,1 |

| Зарплата на руки | 760,65 | 1418,4 | 2069,44 |

| Общая сумма взносов и налогов | 239,35 | 581,6 | 930,56 |

Немецкий подоходный налог: общая информация

Налоговыми резидентами считаются все лица, которые живут в ФРГ от 180 дней ежегодно и стабильно получают зарплату. Поэтому им приходится платить подоходный налог. Для государства это основной источник бюджетных начислений, поэтому он продуман от и до.

Так, в России существуют фиксированные ставки (13% и 23%), на которые достаточно умножить зарплату, чтобы получить сумму налога. А базовой величиной для расчета является доход полностью. Немецкая же система гораздо прогрессивнее, так как здесь на величину налога влияют:

- семейный статус;

- наличие и число детей;

- объем дохода каждого супруга в семье.

Налоги в Германии

Так, в государственный бюджет и в казну федеральной земли уходит по 42,5%, а в муниципальный совет – оставшиеся 15%.

Подоходный налог Германии распределяется по всем уровням бюджетов

Ставки подоходного налога

Немецкая налоговая шкала считается более прогрессивной, чем во многих других странах, включая европейские. Она функционирует по следующим принципам:

- Граждане, которые получают доход ниже минимального (для незамужних дам это 9000 евро в год), не платят налоги.

- Минимальная ставка налога – 14%, максимальная – 45%. Чем выше доход, тем больший налог полагается резиденту.

- Налог начисляется не на всю сумму дохода, а на разницу между минимальной необлагаемой суммой и фактической прибылью. Например, при доходе в 12000 евро гражданин будет платить налог с 3000 евро (12000 – 9000 = 3000).

Сколько налогов платят в Германии

Ставки распределяются по объему общегодовой прибыли и выглядят так:

Таблица 2. Ставки подоходного налога

| Доход за год | Налоговая ставка |

|---|---|

| Ниже минимального | Не облагается |

| 9 000 – 54 058 евро | 14% |

| 54 058 – 256 304 евро | 42% |

| Выше 256 304 евро | 45% |

Подоходный налог в разных странах

Как мы уже говорили выше, НДФЛ не российское изобретение, и он остается довольно распространенным налогом в различных государствах. В частности, подобная мера применяется в таких странах, как:

- США;

- Англия.

- Франция.

- Германия.

- Испания.

- Италия.

- Китай.

- Япония.

- Норвегия.

- Швеция.

- ЮАР.

Поговорим о тонкостях зарубежного налогообложения более подробно. В Соединенных Штатах Америки, НДФЛ не уплачивается в том случае, если человек зарабатывает не более 8 950 долларов в месяц. Если же заработок превышает 9 000 $, граждане обязаны уплачивать подоходный налог по ставке 10%. Люди, которые имеют огромную зарплату, получая более 350 000 $, вынуждены выплатить в казну государства не менее 35% от своих доходов.

Жители Великобритании освобождаются от уплаты НДФЛ, имея месячный доход до 15 500 $. Суммы свыше облагаются налогом, в размере 20% от всего заработка. Для богатых людей, которые зарабатывают от 231 000 $, ставка налога составляет 45%.

Что касается Германии – правила подоходного налога здесь мягкие. Лица, которые зарабатывают до 9 000 $, не обязаны производить уплату НДФЛ. Для тех, кто получает свыше, необходимо пополнить казну своей страны на сумму, равную 2.56% от собственного дохода. Для людей, которые хорошо зарабатывают, получая не менее 285 000 $, придется выплатить налог на доходы физлиц в размере 45%.

Жители Франции, которым приходится жить на сумму меньшую, чем 6 800 $, не обязаны производить уплату НДФЛ. Подобное требование возникает только при превышении этой суммы, доход облагается налогом, ставка которого составляет 5.5%. Если же гражданину повезло в жизни, и он зарабатывает не менее 171 000 $, 45% из них необходимо внести в казну страны.

Сумма уплаты подоходного налога во многом зависит от того, в какой стране вы живете и какой доход вы имеете. Таким образом, если вы проживаете в РФ, размер заработка практически не имеет значения, ведь в подавляющем большинстве случаев, вы должны будете выплатить 13% от него.

В европейских странах принцип вычета несколько иной, там разработаны свои ставки для различных категорий населения, а лица, которые зарабатывают меньше определенной планки, в целом освобождаются от его уплаты. Но где бы вы ни жили, помните, уплата налогов – это ваша обязанность перед государством, и своевременные взносы помогут вам избежать целого ряда проблем с налоговой.

Система налогообложения в Германии. Налоговые классы

В Германии применяется прогрессивная система налогообложения: с увеличением доходов ставка подоходного налога возрастает. При этом величина налоговой базы зависит от присвоенного работнику одного из шести применяемых в этой стране налоговых классов:

- Lohnsteuerklasse I. Сюда входят холостые и незамужние, не имеющие детей.

- Lohnsteuerklasse II. К этой категории относятся те же, что и в классе I лица-резиденты Германии, являющиеся родителями-одиночками.

- Lohnsteuerklasse III. К данному классу причисляются семейные люди, заключившие официальные брачные узы или состоящие в гражданском браке и имеющие значительную разницу в доходах.

- Lohnsteuerklasse IV. Для людей, как и в предыдущем классе, но примерно с одинаковым доходом.

- Lohnsteuerklasse V. В этот класс входят люди, состоящие в официальном браке либо зарегистрированном гражданском партнерстве. Этот класс присваивается тем супругам, муж/жена которых применяет III класс.

- Lohnsteuerklasse VI. Для людей, имеющих несколько мест работы.

Дарение и наследование недвижимости в Германии иностранцем

В ФРГ существует налог на наследство и дарение, который называется Erbschaftsteuer und Schenkungsteuer. Его платят те, кто получают объект в дар или в наследство. Стоит отметить, что у этого налога весьма прогрессивная ставка, она может быть от 7 до 50%. На её размер влияет стоимость недвижимости и степень родства. При этом выделяют три класса налогоплательщиков. Чтобы рассчитать налогооблагаемую базу, необходимо определить свой налоговый класс и и отнять необлагаемый вычет. В таблице ниже мы указали необлагаемые вычеты для разных классов налогоплательщиков.

| Налоговый класс | Степень родства | Необлагаемый вычет в евро |

| 1 | Супруги, гражданские супруги | 500 000 |

| Дети или внуки умерших родителей | 400 000 | |

| Дети или внуки живых родителей | 200 000 | |

| Родители | 100 000 | |

| 2 | Брат или сестра, родственники по второму колену ну, разведенные супруги и приемные родители | 20 000 |

| 3 | Другие лица, юридические лица | 20 000 |

Мы предлагаем для приобретения недвижимости в Германии иностранцам обязательно открыть немецкую компанию или купить готовый бизнес. Многие объекты коммерческой недвижимости продаются вместе с фирмами, на которые оформлены.

Если вы хотите узнать больше о том, как зарегистрировать компанию в Германии под ключ, ознакомьтесь с информацией в следующей статье.

Для вас у нас есть множество предложений по продаже доходной или коммерческой недвижимости в Германии. Вот некоторые из них:

- Новый торговый центр — 2 019 000 евро.

- Крупный торговый центр в западной части страны — 12 100 000 евро.

Если вы хотите узнать больше информации о том, как купить недвижимость в Германии, напишите нам на электронную почту: info@offshore-pro.info. Наши специалисты свяжутся с вами и проведут в подробную консультацию.

Какие налоги надо заплатить при покупке недвижимости в Германии иностранцу?

Покупатель после заключения договора купли-продажи оплачивает налог за переход права собственности. Он является единоразовым и имеет ставку размером от 3,5 до 6,5% в зависимости от региона месторасположения объекта недвижимости. Налогооблагаемой базой является стоимость недвижимости, которая указана в договоре купли-продажи. Налог не платят только покупатели объектов стоимостью менее 2500 евро, а также те покупатели, которые являются родственниками продавца или бывшими супругами. Чтобы оплатить минимум налога на переход права собственности, лучше приобретать недвижимость через фирму.

Какие налоги надо платить при владении и сдачи в аренду недвижимости в Германии?

В Германии установлен ежегодный налог на недвижимость со ставкой 0,35%. Для вычисления налогооблагаемой базы применяют оценочную стоимость объекта недвижимости, его тип и месторасположения, а также год постройки и размер площади земельного участка, на котором он расположен. За небольшую квартиру придётся платить ежегодно в среднем от 100 до 300 евро. Сдача в аренду жилой и коммерческой недвижимости облагается подоходным налогом для физических лиц и налогам на доход для юридических лиц. Для первых ставка налога может быть от 14,77 до 47,475%, а для юридических лиц — 15,825 %.

Какие налоги надо заплатить при продаже недвижимости в Германии иностранцу?

При продаже недвижимости иностранцы оплачивают налог на прирост капитала. Он имеет те же ставки, что подоходный налог для физических лиц (от 14,77 до 47,475%) и корпоративный налог для юридических лиц (15,825 %). При расчете налогооблагаемой базы нужно от стоимости продаваемого объекта недвижимости отнять стоимость, по которой его покупали, и отчисления на амортизацию. Для физических лиц есть исключения. Они не платят налог на прирост капитала, если объект недвижимости продаётся после 10 лет владения, или последние 3 года в нём лично проживал владелец.

Налоги на юридических лиц в Германии

Корпорации платят обязательные взносы с прибыли. Ставка – 25%. Но и она одинакова не для всех. В Германии существует деление повинности на ограниченную и неограниченную. Первый вариант предусмотрен для компаний, которые расположены вне пределов территории ФРГ, но доходы получают внутри государственных границ. Второй вид ответственности существует для резидентных фирм. Декларации нужно предоставлять не позднее окончания отчетного периода, которое наступает 31 мая. Делать это нужно вне зависимости от организационно-правовой формы. Взносы распределяются по кварталам, в равных долях. Платятся они каждую четвертую часть года в 10-х числах.

Помимо декларации, придется предоставить:

- баланс;

- сведения о полученной за текущий период прибыли, а также понесенных убытках;

- письменное сообщение ревизоров о состоянии предприятия;

- официальная ксерографическая копия решений акционеров.

Вычислений из базы, на основе которых рассчитываются сборы, тоже много. Сюда входят:

- резервные фонды, существующие для выравнивания ситуации из-за инфляции;

- амортизация;

- пожертвования в социальные фонды;

- расходы, понесенные в результате удовлетворения представительских целей (в допустимых пределах).

Ставка колеблется от 23% до 33% (включая торговый налог). Кроме того, им придется оплатить сбор:

- с приобретения недвижимости:

- с земли;

- с содержания недвижимого имущества;

- с автомобилей (если он состоит в собственности юридических лиц);

- с дивидендов, депозитов и ценных бумаг.

Ставка НДС в Германии

Статья государственного дохода от налога на добавленную стоимость достаточно существенная. Она составляет почти тридцать процентов (28, если точнее) от общего веса в бюджете страны. Объектом для формирования базы сборов является стоимость товаров или услуг. НДС составляет 19% – обычная ставка, и 7% – пониженная. Здесь тоже существует множество нюансов.

Например, ваша компания находится на старте собственного развития и стремлений ad astra и, соответственно, получает невысокий доход. Он ниже предусмотренной ставки, с который взимается НДС. Возможны следующие варианты:

- Вообще не платить налог, оформив освобождение на основе суммы полученного дохода. Так может поступить фирма, зарегистрированная в области сельского хозяйства или лесной промышленности, а также работающая на экспорт. От НДС освобождаются врачи, ветеринары, страховые агенты.

- Уплачивать, но по ставке в 80% от той, которая существует для вашего товара.

- При обороте предприятия в 32,5 тысяч евро, оно имеет право на освобождение от обязательных взносов в следующем календарном периоде.

Налог корпораций Körperschaftsteuer

К корпорациям в Германии относят таких юридических лиц, как акционерные общества, кооперативы, ООО. Налоговая ставка составляет 15%, к ней добавляется сбор солидарности в размере 5,5 процентов. Существует два механизма начисления данного вида налога:

- для неограниченно налогообязанных организаций. Для корпораций, которые содержат центр управления в виде офиса, расположенного на территории Германии ведется расчет налога от прибыли, в том числе, нереализованной, например, рост стоимости актива.

- для ограниченно налогообязанных компаний. Если фирма не имеет зарегистрированного центра координации в ФРГ, либо он расположен за её пределами, компания оплачивает налог с доходов от деятельности на немецкой земле. При этом учитывается соглашение об избежании двойного налогообложения. при уменьшении налоговой базы.

Налог на коммерческую деятельность Gewerbesteuer

Сумма взымаемых процентов составляет примерно 3,5 от дохода от коммерческой деятельности. Предусмотрен вычет для ИПшников и товариществ в виде 24,5 тысяч евро.